1987. Ley del Impuesto de Sucesiones y Donaciones

Artículo 15. Ajuar doméstico. El ajuar doméstico formará parte de la masa hereditaria y se valorará en el tres por ciento del importe del caudal relicto del causante, salvo que los interesados asignen a este ajuar un valor superior o prueben fehacientemente su inexistencia o que su valor es inferior al que resulte de la aplicación del referido porcentaje.

2020. Sentencias del Tribunal Supremo

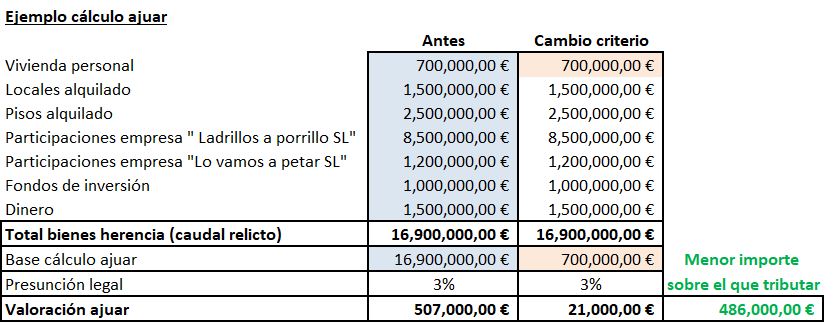

Las Sentencias del Tribunal Supremo de fechas 10 de marzo de 2020 y 19 de mayo de 2020 han modificado el criterio mantenido anteriormente en torno a la estimación del ajuar doméstico en dos puntos:

1.Valoración

La valoración del ajuar doméstico ya no es el 3% de TODOS los bienes que integran la herencia, sino SOLO de los bienes susceptibles de afectarse al uso personal del causante.

Por tanto, quedan excluídos para la valoración del ajuar otros bienes que integren la herencia como partipaciones en empresas, inmuebles afectos a actividades económicas o dinero.

2.Prueba

El otro gran cambio de criterio establecido es que para excluir estos bienes no es necesaria prueba alguna por parte del contribuyente.

La presunción se mantiene sobre los bienes corporales afectos al uso personal o particular del causante, pero otros quedan «automáticamente fuera», reduciendo, por tanto, la base imponible del impuesto sobre la que se tributa.

Cataluña. Inicio expedientes rectificación herencias anteriores no prescritas.

Por tanto, se pueden iniciar procedimientos para rectificar las autoliquidaciones de sucesiones presentadas y solicitar la devolución de ingresos indebidos en aquellas herencias no prescritas con un elevado «ajuar» consecuencia de la valoración anterior a las citadas Sentencias del Tribunal Supremo.

Por los expedientes que hemos presentado en nuestro despacho, el criterio en Cataluña, en un principio parece ser de desestimación basada en que "el valor declarado se presume cierto" (artículo 108.4 Ley General Tributaria).

Sin embargo, no se pretende modificar el valor de los bienes declarados, sino aplicar lo que concluyen las Sentencias del Tribunal Supremo en cuanto a la valoración no de un bien, sino del concepto fiscal de «ajuar».

Hasta ahora para tributar en el impuesto de sucesiones se añadía automáticamente un «plus» del 3% del valor de la herencia. Ahora el Supremo ha dicho que ese «plus» ya no se calcula igual, ya que determinados bienes, por su naturaleza, no deben incluirse dentro de la base de cálculo del ajuar y deben quedar automáticamente excluidos por la Administración, sin necesidad de prueba alguna por el contribuyente.

Con anterioridad a las Sentencias del TS de 2020, nuestra recomendación era declarar el ajuar en el impuesto conforme a la valoración del 3% de todos los bienes, precisamente porque la prueba "fehaciente" de un ajuar inferior, se hacía complicada. La Jurisprudencia existente hasta la fecha no era favorable en este punto para el contribuyente.

Recientemente (en fecha 12 de marzo de 2021) se ha publicado para Cataluña una Consulta Tributaria (enlace abajo) que debería instar a la Administración a aceptar nuestras pretensiones, ya que recoge el nuevo criterio del Tribunal Supremo para la valoración del ajuar:

Sólo se deben incluir para la valoración del 3% del ajuar los bienes destinados a la residencia familiar y al uso particular o personal del causante, con exclusión de los otros bienes sin necesidad de aportar prueba. El criterio de las Sentencias del Tribunal Supremo ha sido asumido por el TEAC en dos resoluciones de fechas 14 de julio y 30 de septiembre de 2020.

Por tanto, confiemos en que no haya que pasar de la Agencia Tributaria Catalana a los Tribunales para que nos den la razón (en unos cuantos años).

Acceso a documentos:

Sentencia Tribunal Supremo 490/2020 de 19 de Mayo de 2020

Resolución TEAC 00/03251/2017/00/00 de 30 de septiembre de 2020

Cataluña. Consulta 389/20 de 19 de enero de 2021 (publicada 12 de marzo de 2021)